公募REITs步入常态化发行阶段 亮点频现

自2024年进入常态化发行阶段后,2025年第一季度REITs市场继续保持扩容态势。公募REITs上市产品数量增至66只。

图片来源于网络,如有侵权,请联系删除

同时,年内公募REITs二级市场的火热行情,与权益市场的疲软表现形成鲜明对比。

图片来源于网络,如有侵权,请联系删除

“公募REITs市场的繁荣,有力推动了资本市场的多元化进程。它不仅为基础设施建设等领域开辟了新的融资路径,促进了资产的有效盘活与优化配置,还丰富了资本市场产品体系,提升了市场整体活力与吸引力。展望未来,随着市场持续发展,REITs发行范围将进一步拓宽,底层资产类型将更加丰富,有望吸引更多资金入场,为市场流动性与稳定性提供坚实支撑。”中信建投明阳智能新能源REIT基金经理白若冰如是表示。

图片来源于网络,如有侵权,请联系删除

市场频创记录

年内,新发公募REITs火爆认购再次吸引了市场的目光。已有7只公募REITs发行上市,超去年同期水平,并且全部提前结束募集。

4月22日,华泰苏州恒泰租赁住房REIT正式发售。根据公告,剔除无效报价后网下投资者管理的配售对象拟认购份额数量总和为网下初始发售份额数量的222.64倍,创下历史新高。4月23日,华泰苏州恒泰租赁住房REIT发布公告,宣布公众投资者发售部分提前结束募集,并进行比例配售。

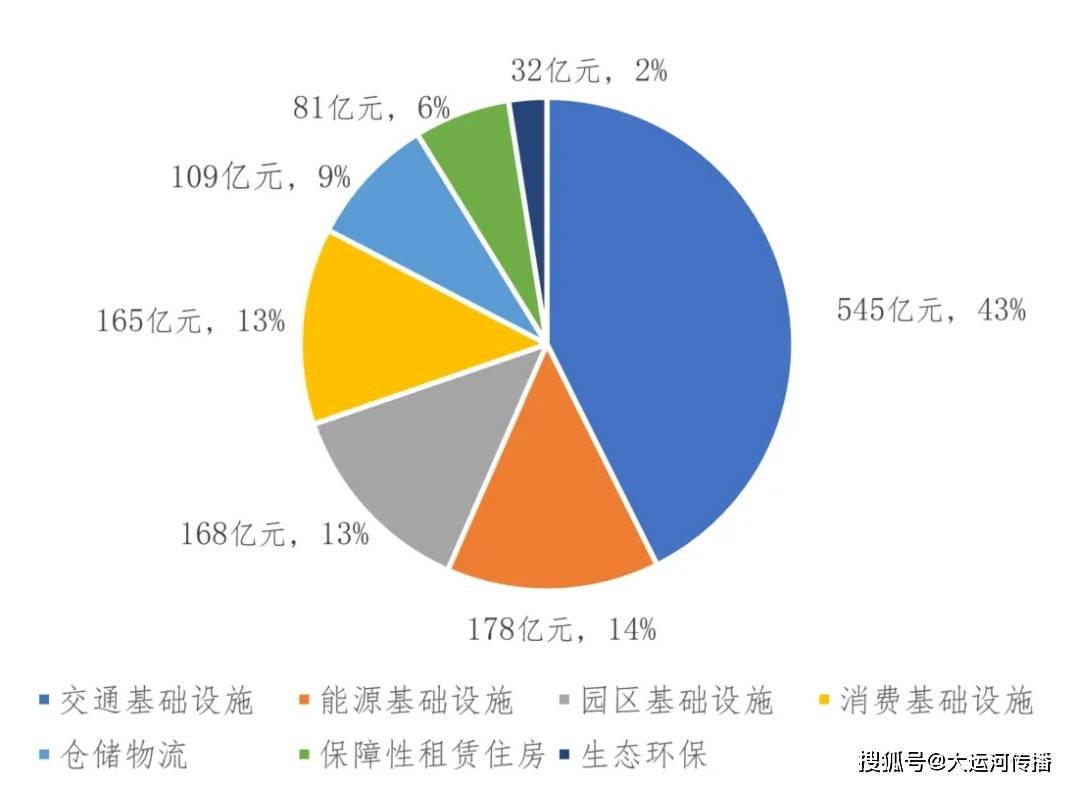

截止4月24日,全市场已上市的66只公募REITs产品,发行规模合计173亿元。此外,另有12只公募REITs基金等待发行。

从存量产品数量分布来看,园区基础设施REITs产品数量居首,达17只。交通基础设施REITs、仓储物流REITs紧随其后,产品分别有13只、8只。

4月16日,深市REITs披露2024年年度报告。据证券时报报道,深交所相关负责人表示,下一步,深交所将继续按照中国证监会统一部署,以“管资产”为核心,完善符合REITs特点的存续期监管机制,持续关注底层资产运营情况,密切跟踪二级市场运行情况,引导基金管理人持续提高收益分配频率,鼓励已上市REITs尽快通过扩募等方式装入更多优质资产,切实增厚投资者收益水平,推动REITs市场建设行稳致远。

同日晚间,博时基金发布关于博时招商蛇口产业园封闭式基础设施证券投资基金拟第二次扩募并新购入基础设施项目的公告。这也是业内首单申请二次扩募的公募REIT。

据悉,博时蛇口产园REIT于2021年6月21日在深交所上市,2023年6月16日已经完成第一次扩募份额上市。 目前基金成立以来投资运作稳健,已持有基础设施项目运营情况良好。

博时基金表示,第一大基础设施基金持有人招商蛇口在首次发售时作为参与战略配售的主体持有蛇口产园REIT份额比例为32%。本次扩募有利于进一步促进招商蛇口持有物业 “开发-运营-资本化-再投资”的良性循环体系,深化了“投、融、建、管、退”的全生命周期发展模式,实践以存量带增量、以产融促周转的轻重结合发展战略。

4月23日,华夏基金发布公告,华夏北京保障房REIT扩募发售申请获得通过。

4月16日,凯德投资宣布向中国证监会和上交所提交申请,拟推出旗下首只消费基础设施REITs——凯德商业C-REIT。这也外资对国内消费基础设施市场的进一步关注和参与。

太平洋证券指出,公募REITs市场有望继续扩容,活跃度有望进一步提升。目前,公募REITs具有其高分红,中低风险优势,性价比和配置机会较高。

为投资人持续创造价值

年内公募REITs市场迈入常态化发行阶段的同时,二级市场溢价凸显。

wind数据统计显示,截至4月23日,中证REITs全收益指数年内收益近10%。其中,华夏首创奥特莱斯REIT、华夏大悦城商业REIT、华安百联消费REIT、嘉实物美消费REIT涨幅均超30%居前。另有10只涨幅超20%,有业绩统计的65只公募REITs年内仅有3只下跌。

4月22日,华夏首创奥莱REIT发布2025年第1季度报告。报告期内,华夏首创奥莱REIT实现本期收入7219.77万元,净利润2201.21万元。本期可供分配金额约为3172.08万元,现金流分派率为1.03%,年化现金流分派率为4.19%。

引人注意的是,年内基础设施REITs“首单”新品同样点燃了投资热情。例如,全国首单“商改保”REITs——汇添富上海地产租赁住房REIT于3月31日上市,开盘大涨30%,触及上市首日涨幅限制。此外,华夏金隅智造工场REIT、国泰君安济南能源供热REIT、易方达华威市场REIT均实现上市首日涨停。

同时,REITs的利率敏感特性与高派息优势进一步凸显,吸引保险、券商自营、理财子公司等机构投资者纷纷布局。

银行理财、保险资金等机构的委外投资也是其配置公募REITs的重要途径。穿透看24年年报披露的前十大持有人数据,有超过10家银行间接参与REITs市场,其中招商银行、兴业银行持仓规模领先,超过3亿元。24年年报数据显示有超过5家保险机构进行间接配置,其中横琴人寿累计持仓规模超10亿元。

“公募REITs凭借其高分红特质及相对稳健的现金流表现,成为投资者追求稳定收益的理想选择。这类资产与股票、债券市场的关联性较低,展现出独特的配置价值。”白若冰如是表示。当前,REITs加权股息率达4.25%,与十年期国债1.66%的收益率相比,利差高达259BP,这一显著收益差在资产稀缺背景下更具吸引力。

今年以来已有32只公募REITs进行了分红,总金额达26.7亿元。去年同期,仅19只公募REITs分红逾20亿元。

具体来看,中信建投国家电投REIT分红金额最高,为4.16亿元;中金安徽交控REIT和平安宁波交投REIT紧随其后,分别为3.08亿元和2.6亿元。另有国金中国铁建REIT、中金普洛斯REIT、东吴苏园产业REIT、中信建投明阳智能新能源REIT、平安广州广河REIT、工银河北高速REIT分红金额均超亿元。

从基金分红比例来看,中信建投明阳智能新能源REIT、国金中国铁建高速REIT、中信建投国家电投REIT居前,分别为9.9142%、6.293%、5.8279%。

中信建投基金国家电投REIT基金经理刘志鹏表示,公募REITs作为盘活存量资产、服务实体经济的重要工具,有效的助推了“双碳”目标的实现进程。随着能源类REITs市场规模不断扩大,会进一步提升了市场吸引力。其次,新能源REITs有较高的现金流分派率,例如中信建投明阳智能新能源REIT预测2025年现金流分派率为10.98%,较同期10年期国债收益率(1.66%)高出9.32个百分点,相比于其他类型公募REITs分派率也属于比较高的水平。

“目前能源类REITs项目具有相对的稀缺性,资产收益率及合规方面都有很好的保障。”他说。

文/许楠楠 编辑/徐楠

(编辑:许楠楠) 关键字: