基金经理愿意重仓4年涨8倍的股票,还是2倍?答案是......

(原标题:基金经理愿意重仓4年涨8倍的股票,还是2倍?答案是......)

图片来源于网络,如有侵权,请联系删除

同一家公司,公募基金经理错过港股4年涨8倍,守住A股的4年涨2倍,是买对还是买错?

券商中国记者注意到,3月6日,农机龙头股第一拖拉机股份于盘中飙升接近6%后创下4年8倍的惊人涨幅,而同期的A股上市主体一拖股份同期涨幅仅有2倍,目前一拖股份港股上市主体的市值仅为A股公司的40%。在第一拖拉机股份在港股持续飙升的8倍背景下,包括明星基金在内的多个公募产品对一拖股份的重仓似乎处于“对与错”之间,该股的港股主体尽管较A股大幅度折价,但截至去年未有基金重仓。

多个基金公司人士认为,A股拥有巨量散户资源,下跌过程中会持续出现买单支撑,因此A股股票估值贵、难便宜本身是一种基于资金安全的优势,这意味着基金经理持仓后若发生股票经营不善,不至于出现港股那样缺乏买单支撑的股价暴跌,这也成为许多基金经理宁愿持仓A股降低收益弹性,亦肯放弃港股高弹性的核心逻辑。

基金重仓股4年2倍与8倍有何差异?

基金经理到底是喜欢贵的股票还是喜欢便宜的股票?答案来了。

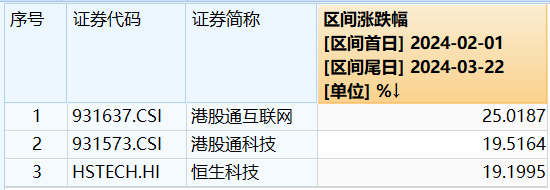

3月6日,公募重仓股一拖股份在港股的上市主体第一拖拉机股份盘中最高飙升大涨约6%,这使后者今年以来的股价涨幅达到46%,更意味着这个名不见经传的港股公司自2020年3月底以来的股价涨幅达到惊人的近8倍(7.85倍)。

4年8倍的涨幅颠覆了许多投资者对农机上市公司的想象空间,更令重仓一拖股份的公募基金在“对与错”之间颇为尴尬。在第一拖拉机股份于港股同期阶段涨幅8倍时,A股的一拖股份在同期的股价涨幅却仅约2倍,尽管4年2倍的收益亦颇具看点,但与港股上市主体的同期8倍惊人涨幅相比差异甚大。

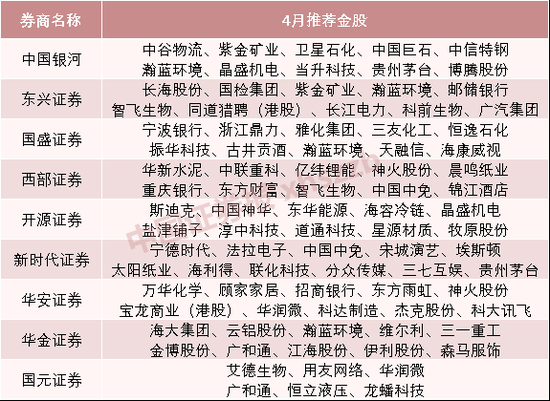

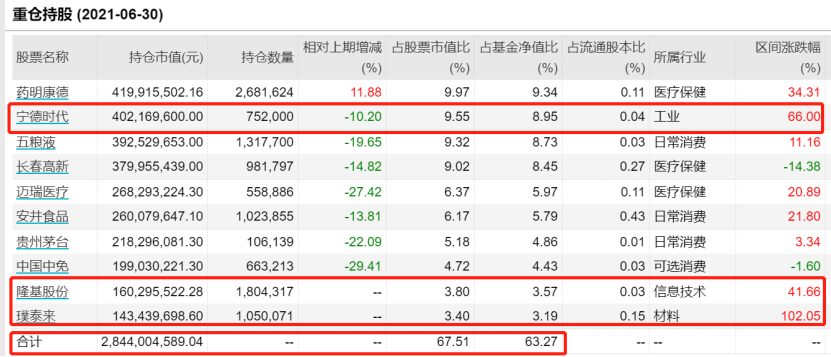

根据基金2023年第四季度末持仓披露的信息,截至去年末合计有16只公募基金产品将一拖股份列入前十大重仓股名单,其中,广发基金、富国基金、长信基金持仓一拖股份最为集中,均出动旗下多个产品重仓A股上市主体一拖股份,以富国基金旗下的富国价值成长基金为例,一拖股份截至2023年12月末已成为该基金的第二大重仓股,此外,明星基金经理冯明远同样看好一拖股份,截至去年末,他管理的信达澳银领先智选基金新增一拖股份进入前十大重仓股名单。

与包括明星基金经理在内的多个头部基金重仓一拖股份相比,截至2023年12月末,尚无任何一只公募基金将港股上市主体第一拖拉机股份列入基金重仓股名单,尽管这两者为同一家上市公司。截至目前,港股上市主体第一拖拉机股份的市值为81亿港元,折合人民币为74亿市值,而A股的一拖股份目前市值为185亿元人民币,显而易见的是,第一拖拉机股份在4年暴涨8倍的情况下,不仅未能在市值层面追平A股主体一拖股份,更不足A股市值的零头,凸显出港股折价背景下所反映巨大弹性和投资机会。

人工智能刺激现代智慧农业板块

值得一提的是,AI人工智能、5G、卫星互联网所带来的智慧农业,也使得一拖股份等现代农机公司颇为受益。

第一拖拉机股份近期发布盈喜公告,公司预计2023年实现归属于母公司所有者的净利润为人民币9.20亿元到人民币10.20亿元,与上年同期相比,将增加人民币2.39亿元到人民币3.39亿元,同比增长35.09%至49.77%。此外,日前,一拖股份在上证e互动平台表示,公司控股股东中国一拖与华为签署的合作框架协议主要包括双方根据业务需求在智慧农业、企业信息化、云服务、无人驾驶以及5G应用等领域进行探索。据了解,双方合作期限届满。未来,公司将继续以智慧农业、绿色农业需求为方向,加大信息技术在农机装备和农机作业上的研究。

现代智慧农业的政策面支持上也是消息不断。2月3日,2024年中央一号文件公布,提出推进乡村全面振兴“路线图”。在业内人士看来,2024年中央一号文件将从需求端推动农机产业未来市场规模的增长。2024年中央一号文件将粮食增产重点放在大面积提升单产上,也明确强调了高标准农田建设。规模化与标准化均为机械化提供了保障,也为农机产业的未来需求提供了保障。

多个基金公司研究员认为,采用装载北斗导航自动辅助驾驶系统的播种机能够大幅度提高农业效率,作为我国自主建设的全球卫星导航系统,北斗系统是GPS、GLONASS之后,第三个成熟的全球卫星导航系统。自2012年北斗二号建成后,北斗系统在农业领域得到了规模化推广,农业已累计应用北斗设备超100万台/套。

A股估值贵本身即为投资优势

关于A股和港股估值和投资机会所反映出巨大差异,部分基金经理也有深刻认识。

“港股公司稍有利空可能闪崩50%甚至跌走80%、90%,可以变得很便宜,这就说明A股的贵也是一种优势,A股因为有巨量散户,很多公司都无法跌透,无论什么样的股票总有人很多在买,也就是说很多上市公司哪怕在经营情况比较差的背景下,也很难出现真正便宜的时刻,但一家公司在港股一旦某个阶段出现经营问题,它可能会给投资者提供非常廉价的筹码买入机会,因为港股缺乏散户资源,在下跌时就会失去抵抗力量。”北京地区一位资深基金经理在接受券商中国记者采访时称,港股市场的最大优势就是许多公司的股价和估值可能因多方面因素被压制到罕见的情况,而A股公司往往存在较高的市场溢价。

华南地区的一位基金公司人士也认为,“股票估值很贵难便宜,本身也是一种基于资金安全角度的优势”,A股市场特有的巨量散户资源是机构投资者的优势,使机构持仓品种拥有极好的市场流动性,同时在下跌过程中往往有强大的买单支撑,正因为A股拥有市场溢价,许多股票难以足够便宜,“无法变便宜意味着巨幅下跌难”,这本身就是许多基金经理更愿意持仓A股公司的理由,因其可以避免巨大损失,而正因为港股公司在经营情况恶化时变成廉价筹码的概率较大,拥有足够下跌空间,可能对基金持仓股票构成极大压力,虽然后期基本面改善后反弹空间也更大,但基金经理宁愿牺牲弹性。

此外,前海开源基金的一位基金经理也强调,港股的估值便宜主要还是外资对国内企业进行定价的逻辑,所以国际投资者如何看待国内经济政策,进而如何判断国内企业利润增速的变化,会较大程度上影响港股的定价。当前阶段,主要外资已经观察到国内经济政策的转向,主流观点是国内经济在利好政策的持续呵护下需要半年或一年时间才能有所恢复。虽然需要时间,但总体判断是向好的,这与一年前有了很大转变。美国加息周期在过去2年对港股市场资金面的影响很大,这一点在美联储停止加息后也得到了缓解。现在市场需要等待的就是经济企稳及企业盈利好转。中央加大投资的力度和降息幅度如果可以超预期,规模更大、步伐更快,经济恢复的周期可能会大幅提前。