红宝丽4月25日龙虎榜数据

51932

2025月04月25日

(原标题:红宝丽4月25日龙虎榜数据)

图片来源于网络,如有侵权,请联系删除

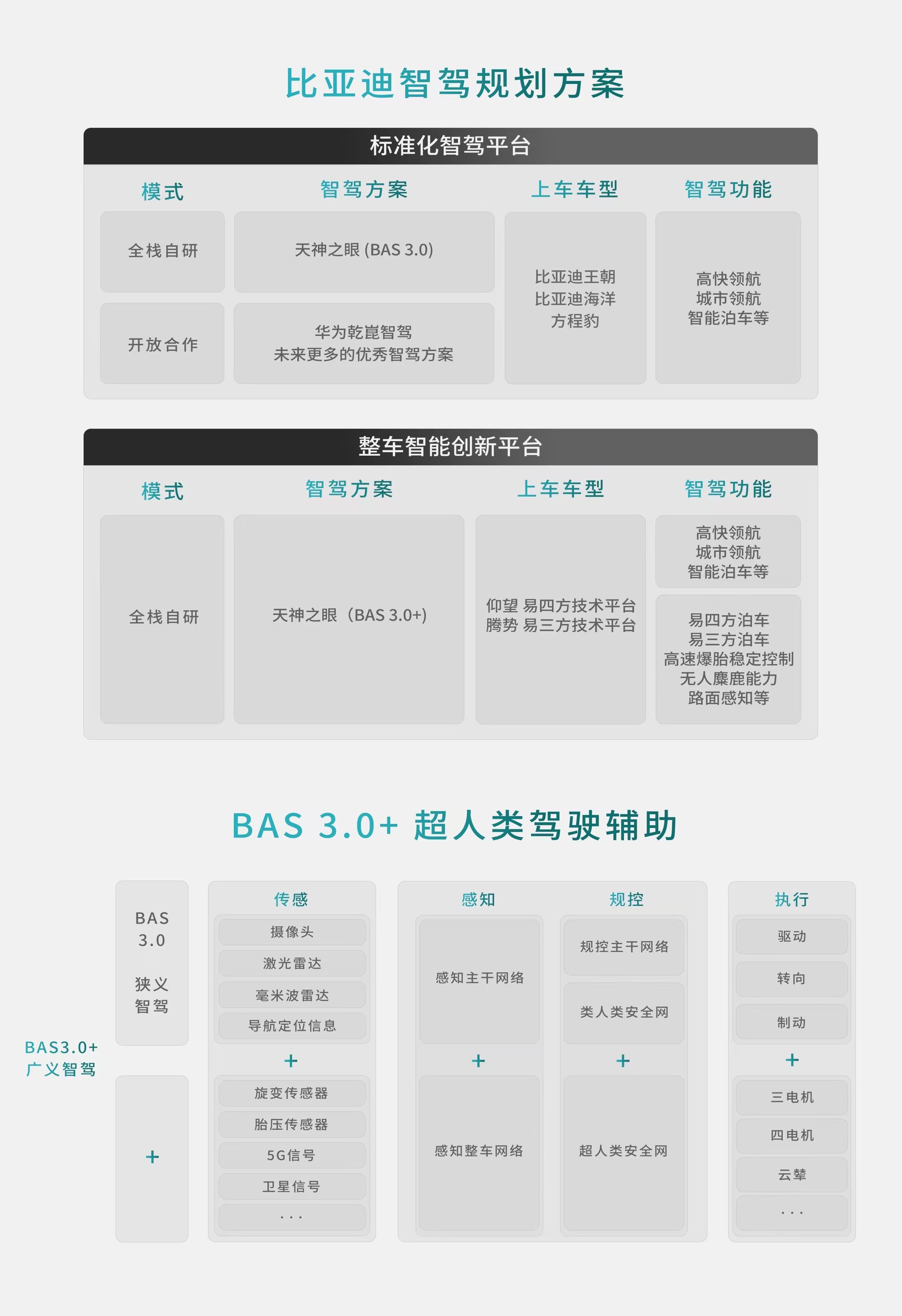

红宝丽今日下跌5.85%,全天换手率41.17%,成交额34.64亿元,振幅10.12%。龙虎榜数据显示,机构净买入357.08万元,营业部席位合计净卖出2999.93万元。

图片来源于网络,如有侵权,请联系删除

深交所公开信息显示,当日该股因日换手率达41.17%上榜,机构专用席位净买入357.08万元。

图片来源于网络,如有侵权,请联系删除

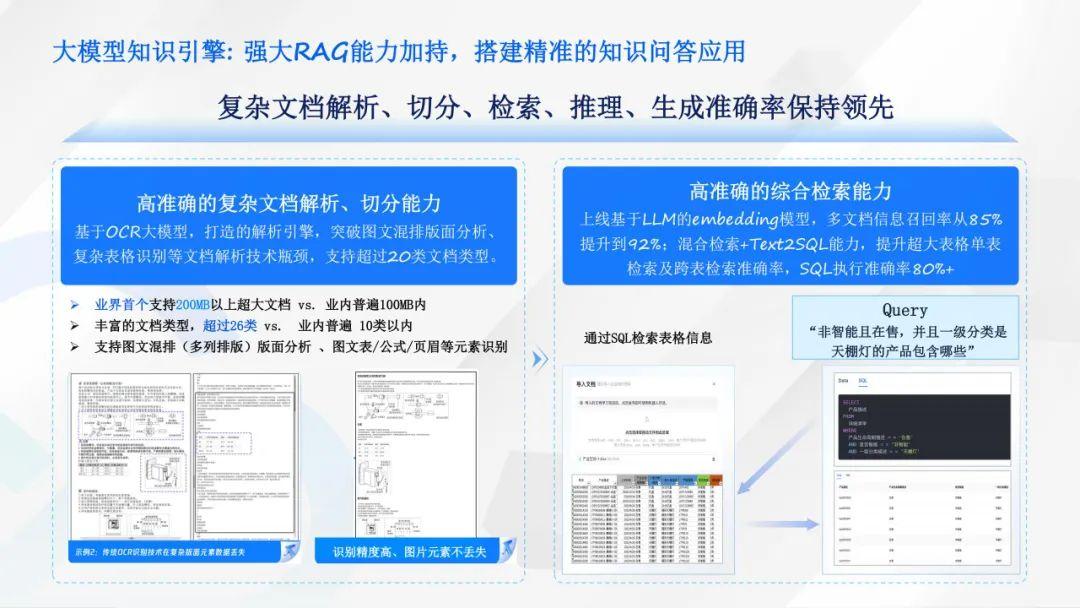

证券时报•数据宝统计显示,上榜的前五大买卖营业部合计成交6.54亿元,其中,买入成交额为3.14亿元,卖出成交额为3.40亿元,合计净卖出2642.84万元。

具体来看,今日上榜的营业部中,共有2家机构专用席位现身,即买一、卖一、卖五,合计买入金额1.24亿元,卖出金额1.20亿元,合计净买入357.08万元。

近半年该股累计上榜龙虎榜25次,上榜次日股价平均涨2.97%,上榜后5日平均涨13.86%。

资金流向方面,今日该股主力资金净流出6450.10万元,其中,特大单净流出1.37亿元,大单资金净流入7202.35万元。近5日主力资金净流出5.01亿元。

融资融券数据显示,该股最新(4月24日)两融余额为3.94亿元,其中,融资余额为3.94亿元,融券余额为0.86万元。近5日融资余额合计增加1.40亿元,增幅为55.02%,融券余额合计增加0.10万元,增幅13.47%。(数据宝)

红宝丽4月25日交易公开信息

| 买/卖 | 会员营业部名称 | 买入金额(万元) | 卖出金额(万元) |

|---|---|---|---|

| 买一 | 机构专用 | 11331.49 | 4121.90 |

| 买二 | 东方财富证券股份有限公司昌都两江大道证券营业部 | 5503.71 | 2490.35 |

| 买三 | 国泰海通证券股份有限公司上海海阳西路证券营业部 | 5040.90 | 0.00 |

| 买四 | 国信证券股份有限公司浙江互联网分公司 | 4803.30 | 4314.38 |

| 买五 | 东方财富证券股份有限公司拉萨团结路第一证券营业部 | 3684.57 | 3396.17 |

| 卖一 | 机构专用 | 1020.55 | 7873.06 |

| 卖二 | 中国银河证券股份有限公司沈阳大北关街证券营业部 | 11.30 | 6399.66 |

| 卖三 | 国元证券股份有限公司宁波分公司 | 7.09 | 5450.25 |

| 卖四 | 国信证券股份有限公司浙江互联网分公司 | 4803.30 | 4314.38 |

| 卖五 | 机构专用 | 11331.49 | 4121.90 |

注:本文系新闻报道,不构成投资建议,股市有风险,投资需谨慎。