杭州要投6家GP

(原标题:杭州要投6家GP)

图片来源于网络,如有侵权,请联系删除

杭州正在发力。

图片来源于网络,如有侵权,请联系删除

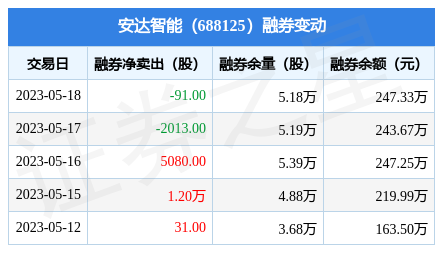

投资界解码LP获悉,近日,杭州科创基金第二批拟合作单位公示,分别为深圳创维投资管理企业(有限合伙)、杭州安丰私募基金管理有限公司、浙江浙科投资管理有限公司、宁波梅山保税港区舜翌投资管理有限公司、浙江海邦投资管理有限公司、杭州同创伟业资产管理有限公司。

换言之,杭州科创基金一举要投6家GP。

短短一年时间,这支1000亿母基金已相继公示两批13家拟合作投资机构,背后意图明显:发展战略性新兴产业。

杭州1000亿基金

正在招GP

将时间线拉回到去年6月。杭州市国资委发布《关于打造“3+N”杭州产业基金集群,聚力推动战略性新兴产业发展的实施意见》(简称《实施意见》)公开征求意见的公告。

公告中披露,在杭州市政府的主导下,整合组建杭州科创基金、杭州创新基金和杭州并购基金三大母基金,由其参与投资N支行业母基金、子基金、专项子基金等,最终形成总规模超3000亿元的“3+N”杭州基金集群。

至此,杭州科创基金、杭州创新基金、杭州并购基金三大母基金正式亮相。基金规模均为1000亿元,资金来源包括注入的存量基金、市财政预算资金、市属国有企业自有资金和其它盘活的存量资金等。

怎么投?按照《实施意见》,三大母基金分工明确,投资覆盖全周期。其中,整合科技成果转化基金、天使引导基金、创投引导基金、跨境引导基金和投发基金等,升级打造规模1000亿元的“杭州科创基金”,由杭州市国有资本投资运营有限公司(简称“杭州资本”)管理,具体执行主体为杭州市科创集团有限公司(简称“科创集团”)。

杭州科创基金主要聚焦初创期,功能定位为政策性的政府引导基金,投资方向为“投早、投小、投科”,投资阶段以初创期的科创投资为主,重点为全市人才创业、中小企业创新、专精特新企业发展、科技成果转化提供政策性投融资服务。

在投资模式方面,根据基金功能定位、投资方向和投资阶段,可采取差异化的投资模式和市场化的运作方式,实施科学的收益分配和投资让利机制。

在诸多措施当中,足以看出杭州当地对早期科技投资的支持力度。例如,杭州科创基金采用子基金、专项子基金、直接投资等相结合的投资模式,侧重“创业引导”,可设置提前退出、投资让利、风险补偿等条款;

而在出资比例上,对天使类、科技成果转化类子基金,市级国有资本的出资比例可适当提高,最高不超过40%;

至于返投方面,杭州科创基金出资的子基金,返投比例原则上不低于2倍(科技成果转化类基金除外),可以根据让利情况适当降低返投比例。

去年9月,杭州科创基金选出7家第一批拟合作单位,分别为:荷塘创业投资管理(北京)有限公司、宁波保税区凯风创业投资管理有限公司、杭州万原点私募基金管理有限公司、杭州之科创业投资管理有限公司、上海弘信股权投资基金管理有限公司、杭州立元创业投资股份有限公司、北京轻舟互动投资管理合伙企业(普通合伙)。

据了解,目前杭州科创基金体系中,已投企业中包括华晟新能源 、百川智能、一道新能、航天驭星、齐碳科技、思坦科技、星环聚能、微构工场、比博斯特、微纳核芯等,科创含量十足。

杭州,两万亿之城

2024年伊始,杭州收获了一份成绩单杭州市统计局发布数据,根据地区生产总值统一核算结果,杭州2023年地区生产总值20059亿元,按不变价格计算,同比增长5.6%。

这意味着,杭州成为继上海、北京、深圳、广州、重庆、苏州和成都之后,第八个突破2万亿大关的城市,也是浙江省内第一座“两万亿之城”。

曾几何时,随着电商经济火热,杭州成为数字经济产业的代表性城市,直播、电商企业云集。因此,在外界看来,杭州产业结构偏“软”科创属性并不那么典型。

2023年,杭州预计数字经济增加值5675亿元,比上年增长8.5%;对GDP的贡献进一步提升,占比达28.3%,依旧是推动杭州经济发展的主要产业。但另一面,同期工业机器人、锂离子电池、太阳能电池等新产品产量分别增长118.6%、39.8%和147.2%,成为拉动产业增速的新增长极。

这背后,是杭州产业迭代的一缕写照。2022年,杭州启动打造智能物联、生物医药、高端装备、新材料和绿色能源五大产业生态圈。生态圈之下,更是20多条重点产业链,包括视觉智能、集成电路、合成生物、智能机器人等,聚焦战略性新兴产业、未来产业。

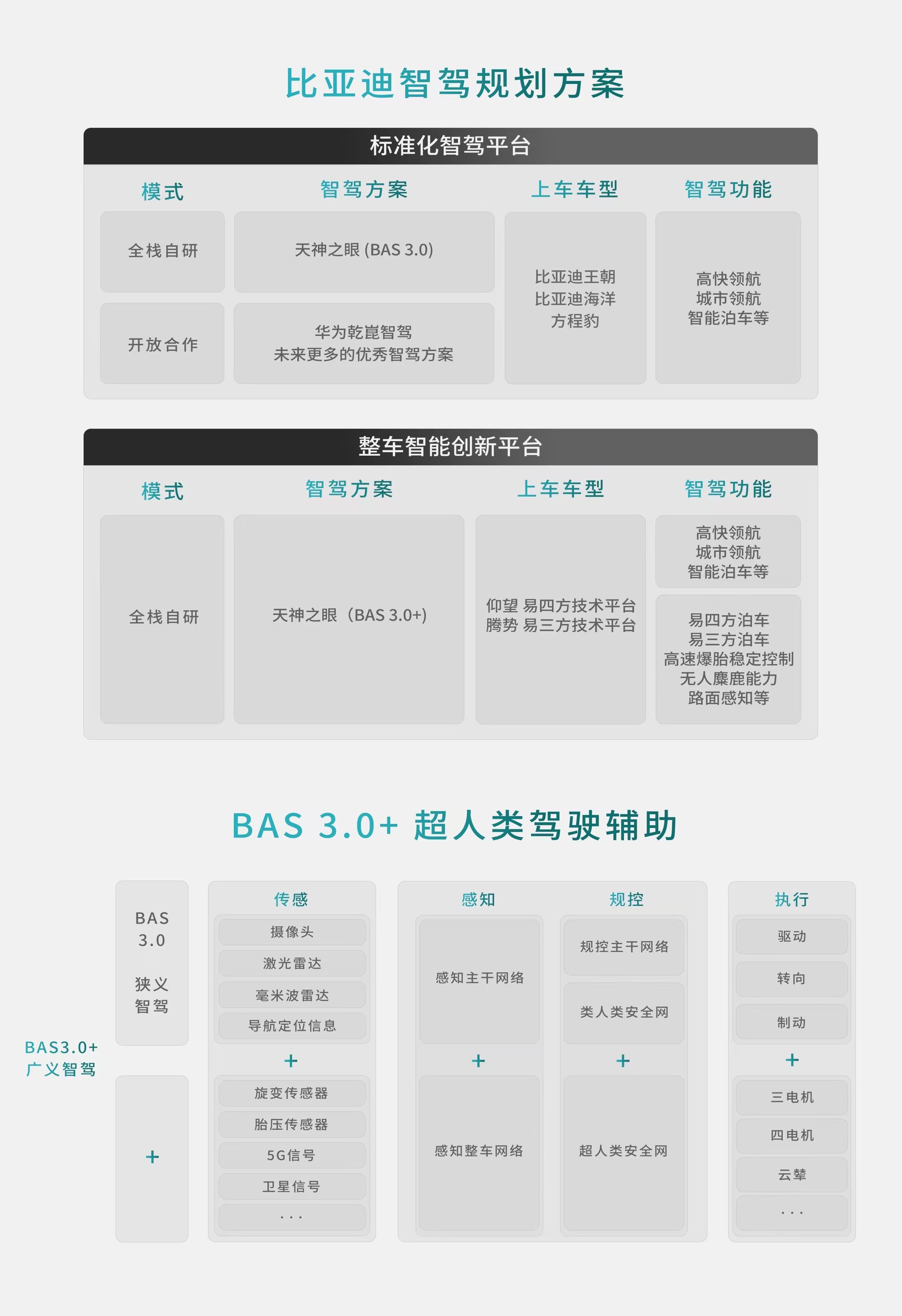

创投兴则产业兴。这两年,杭州加大了以基金支持产业的力度,而最为轰动的便是推出“3+N”杭州产业基金集群。除了杭州科创基金,另外的1000亿杭州创新基金聚焦战略性新兴产业投资,投资阶段以成长期私募股权投资(PE)为主,重点支持杭州市五大产业生态圈规模化发展。

而聚焦成熟期的1000亿杭州并购基金,也重点支持杭州市五大产业生态圈开展以补链、强链、拓链为目标的产业并购与协同投资。

根据2023杭州市独角兽(准独角兽)榜单,杭州有42家独角兽企业,其中2023年新增7家。当科技成为城市产业升级重要动力,发展战略性新兴产业已经成为全国各省市的共识。如何打造出有优势且差异化的产业格局,是摆在所有城市面前的问题。

同样地,如何挑选合适的落地城市,也值得广大VC/PE深思。