一、煤电行业发展现状

图片来源于网络,如有侵权,请联系删除

近年来,煤电行业经历了从快速扩张到政策紧缩的转变。随着全球对环境保护和可持续发展的重视,煤电行业面临着前所未有的挑战。然而,煤电作为电力供应的“压舱石”,其重要性依然不容忽视。

图片来源于网络,如有侵权,请联系删除

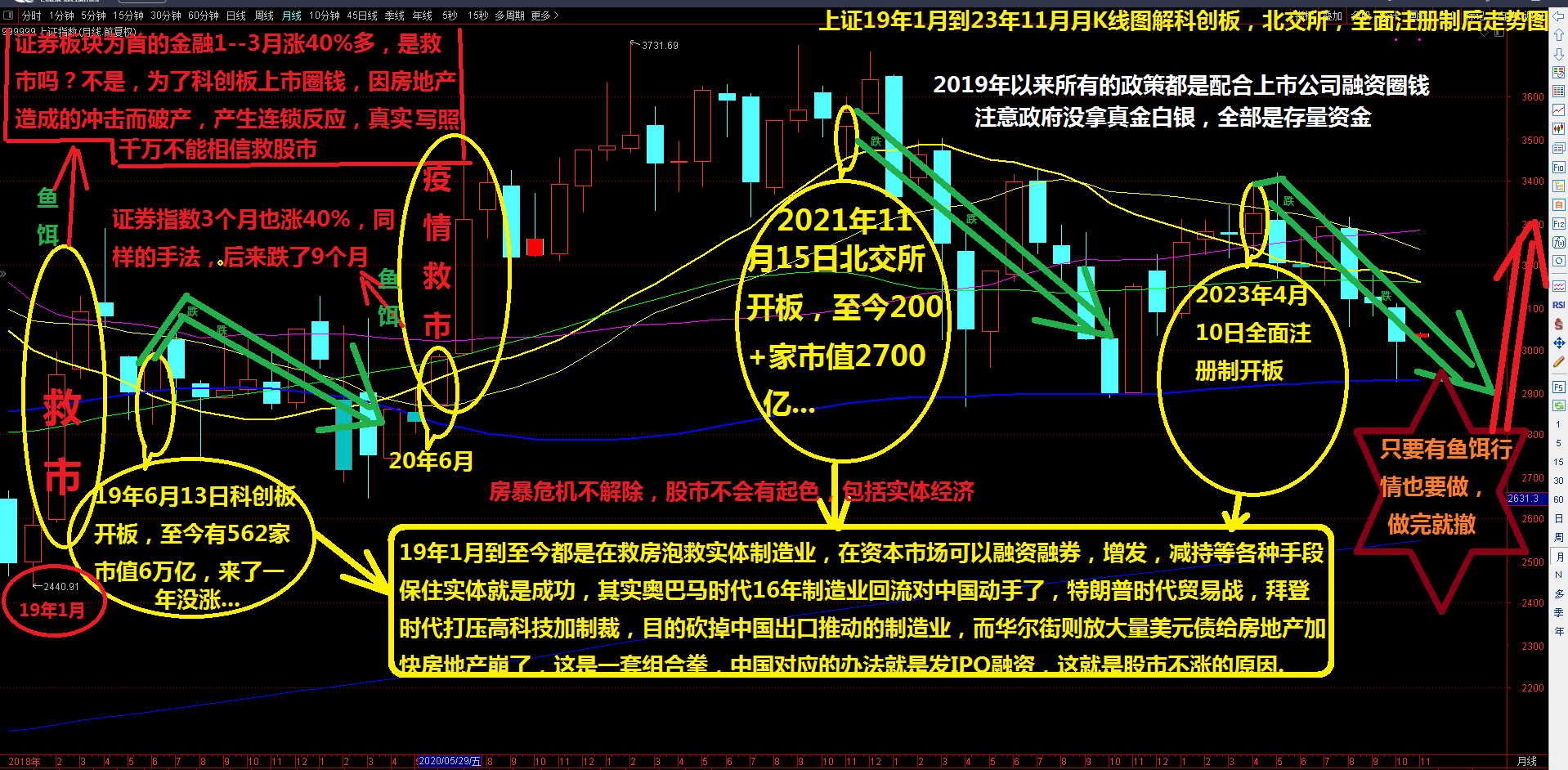

政策背景

国家政策对煤电行业的影响尤为显著。国家发改委与国家能源局联合发布的《煤电低碳化改造建设行动方案(2024~2027年)》明确指出,煤电产业需要在减少二氧化碳排放的同时,为可再生能源的发展提供支撑。这一政策导向推动了煤电行业的低碳转型,同时也对煤电企业的技术改造和升级提出了更高要求。

电力需求与可再生能源的影响

电力需求的持续增长是煤电行业发展的重要驱动力。然而,随着可再生能源装机规模的不断提升,煤电在能源结构中的占比逐渐下降。尽管如此,煤电仍是我国电力供应的主要来源之一。以2024年为例,全国煤电装机容量约为12.5亿千瓦,占电力总装机的45%,年发电量占比仍超50%。这表明,在可再生能源尚未完全替代传统能源之前,煤电仍将在电力供应中发挥重要作用。

煤电行业的转机

在经历了长时间的政策紧缩后,煤电行业在2023年迎来了新的转机。随着煤炭市场的供需平衡以及电价机制的改革,煤电企业实现了整体扭亏,新增装机也止跌回升。这一转机不仅增强了煤电企业的信心,也为煤电行业的可持续发展奠定了基础。

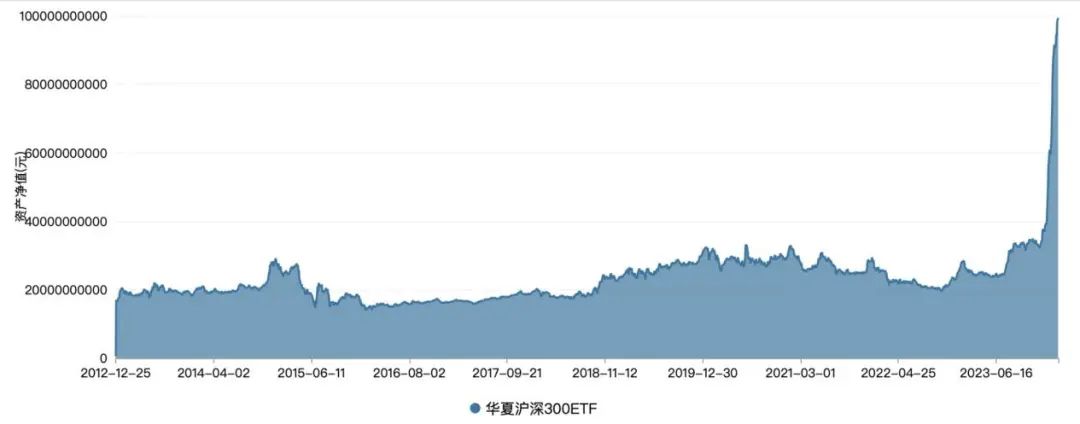

煤电行业市场规模庞大且持续增长。根据国家统计局发布的数据,近年来我国煤电行业市场规模持续扩大,尽管增速有所放缓,但总体仍保持增长态势。

煤电在能源结构中的占比

尽管可再生能源装机规模不断提升,煤电在能源结构中的占比仍然较高。以2024年为例,全国煤电装机容量占电力总装机的45%,年发电量占比仍超50%。这表明煤电行业在能源供应中仍然扮演着重要角色。

根据中研普华产业研究院发布的《》显示:

三、煤电行业未来前景

煤电行业的未来前景充满挑战与机遇。在政策驱动、市场需求和技术创新的共同作用下,煤电行业将呈现出清洁能源转型、智能化升级、市场多元化和国际合作等特点。

清洁能源转型

随着全球对环境保护和可持续发展的重视,煤电行业将加快清洁能源转型步伐。通过引入低碳技术和设备,推动煤电低碳化改造和清洁能源发展,将是煤电行业未来的重要方向。中研普华的研究报告指出,煤电行业需要积极应对政策监管和环保要求,推动煤电低碳转型和清洁能源的发展。

智能化升级

智能化升级将是煤电行业未来的重要发展方向。通过引入智能设备和系统,实现煤炭开采、洗选、加工及运输等环节的自动化、智能化改造,将大幅提高生产效率和安全性,降低运营成本。这将有助于煤电企业在激烈的市场竞争中保持竞争优势。

近期煤电行业的新闻动态也值得关注。例如国家能源集团巴丹吉林沙漠新能源基地4×1000MW煤电项目的开工标志着煤电与新能源融合发展的新路径正在积极探索中。这一项目的实施将有助于提升电力供应系统的安全保障能力并推动煤电行业的低碳转型。

结语

综上所述,煤电行业在经历了一段时间的政策紧缩后迎来了新的转机。面对未来充满挑战与机遇的市场环境,煤电企业需要积极应对政策变化和市场挑战加强技术创新和经营管理能力的提升。想要了解更多最新的专业分析请点击中研普华产业研究院的《》。