两融余额重回1.5万亿元 12只业绩预喜股获连续加仓

杠杆资金是市场高风险偏好资金的代表,通常来说,融资融券余额增加说明投资者看涨情绪较高。

图片来源于网络,如有侵权,请联系删除

两融余额重回

图片来源于网络,如有侵权,请联系删除

1.5万亿元之上

图片来源于网络,如有侵权,请联系删除

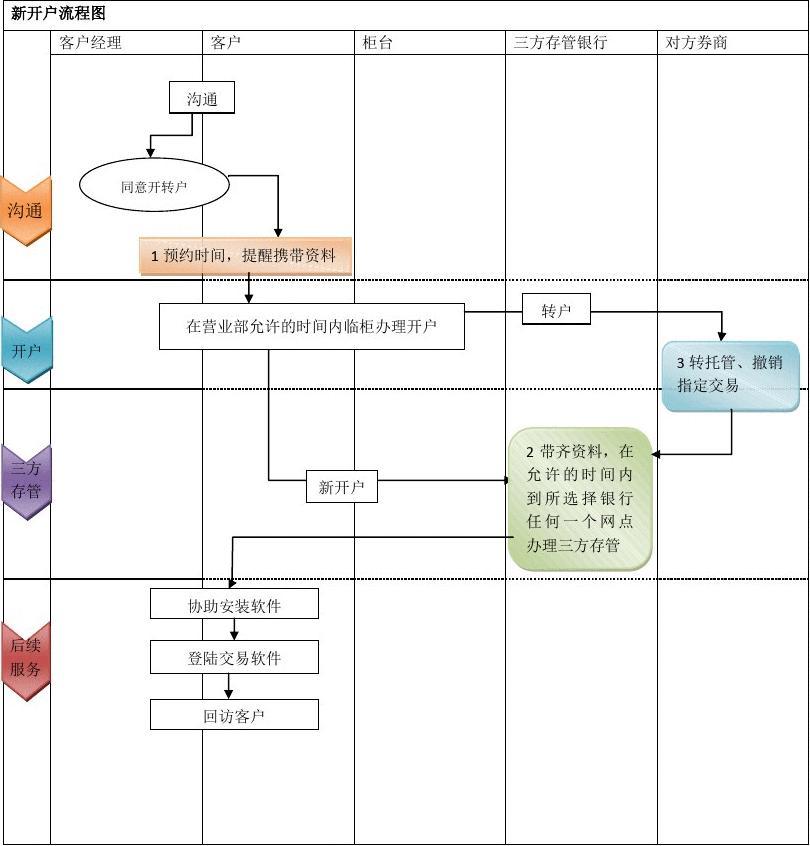

继今年2月5日A股融资融券余额跌破1.5万亿元以来,3月11日,两融余额重新站上1.5万亿元关口,3月12日达到1.51万亿元。

具体来看,截至3月12日,融资余额1.47万亿元,创近22个交易日以来新高,并连续4周呈上升趋势;融券余额436.65亿元,持续处于相对较低水平。

若以单家公司的周度数据来看,证券时报·数据宝统计,截至3月12日,两融标的中有547家公司的融资余额连续3周增加(2月23日至3月12日),这些公司主要分布在电子、计算机、机械设备、医药生物等热门行业,综合、食品饮料、社会服务等行业公司数量较少。

从加仓幅度来看(3月12日较2月23日),北交所公司加仓幅度居前,海达尔、同惠电子、华维设计加仓幅度超过400%,值得一提的是,这些公司融资基数普遍较低。主板公司新泉股份最新融资余额1.76亿元,较2月23日增超250%。除新泉股份外,金盘科技、精研科技、招商公路等8家公司最新融资余额超5000万元,且加仓增幅均超过100%。

与此同时,工业富联、铜陵有色、光弘科技、振华科技等公司最新融资余额均超过10亿元,且加仓幅度超过50%。

12家业绩预喜公司

获连续加仓

进一步来看,融资余额连续3周增加且加仓幅度超10%、最新余额超5000万元的公司中有46家,其中2023年净利润增幅(含上限)超过30%的公司有12家。

具体来看,上述12家公司中,2家公司为扭亏,分别是欧菲光、江淮汽车,其中欧菲光2023年净利润预测上限为0.95亿元。对于业绩扭亏,公司表示主要受益于2023年下半年终端客户需求和销售收入大幅增加,带动公司产能利用率提升;同时公司持续优化产品结构,高附加值产品的收入实现较快增长,产品毛利率稳步提高。欧菲光最新融资余额18.6亿元,较2月23日增加29.52%。

网宿科技、大华股份、东湖高新2023年净利润增幅上限均超过100%。网宿科技净利润增幅上限达到230.55%,最新融资余额为13.56亿元,较2月23日增加31.04%。网宿科技表示,报告期内公司聚焦CDN及边缘计算、云安全两大核心业务,深化高质量发展。针对传统CDN业务,在国内市场公司继续采取平衡收入与利润的市场策略,保持业务平台规模、提高运营效率。

大华股份2023年净利润增幅上限为217.1%,最新融资余额17.57亿元,较2月23日增加36.65%。大华股份表示,公司业绩稳步增长,主要得益于公司聚焦智慧物联主航道,深化高质量发展,不断提升研发投入,增强创新能力和核心技术实力,全面提升技术营销能力,积极推动创新业务发展,提升公司业务竞争力。此外,报告期内公司处置了零跑科技股份有限公司持有的7.88%股份,预计增加归属于母公司净利润约41.37亿元。

从市场表现来看,截至3月13日收盘,上述12家公司年内平均上涨近9%,大幅跑赢上证指数,仅晶盛机电、双环传动下跌,网宿科技、东湖高新、爱美客等5家公司涨幅超过10%。