华帝股份获得实用新型专利授权:“一种直流水泵浪涌电流吸收电路及家用电器”

55195

2025月05月02日

证券之星消息,根据天眼查APP数据显示华帝股份(002035)新获得一项实用新型专利授权,专利名为“一种直流水泵浪涌电流吸收电路及家用电器”,专利申请号为CN202421700642.8,授权日为2025年5月2日。

图片来源于网络,如有侵权,请联系删除

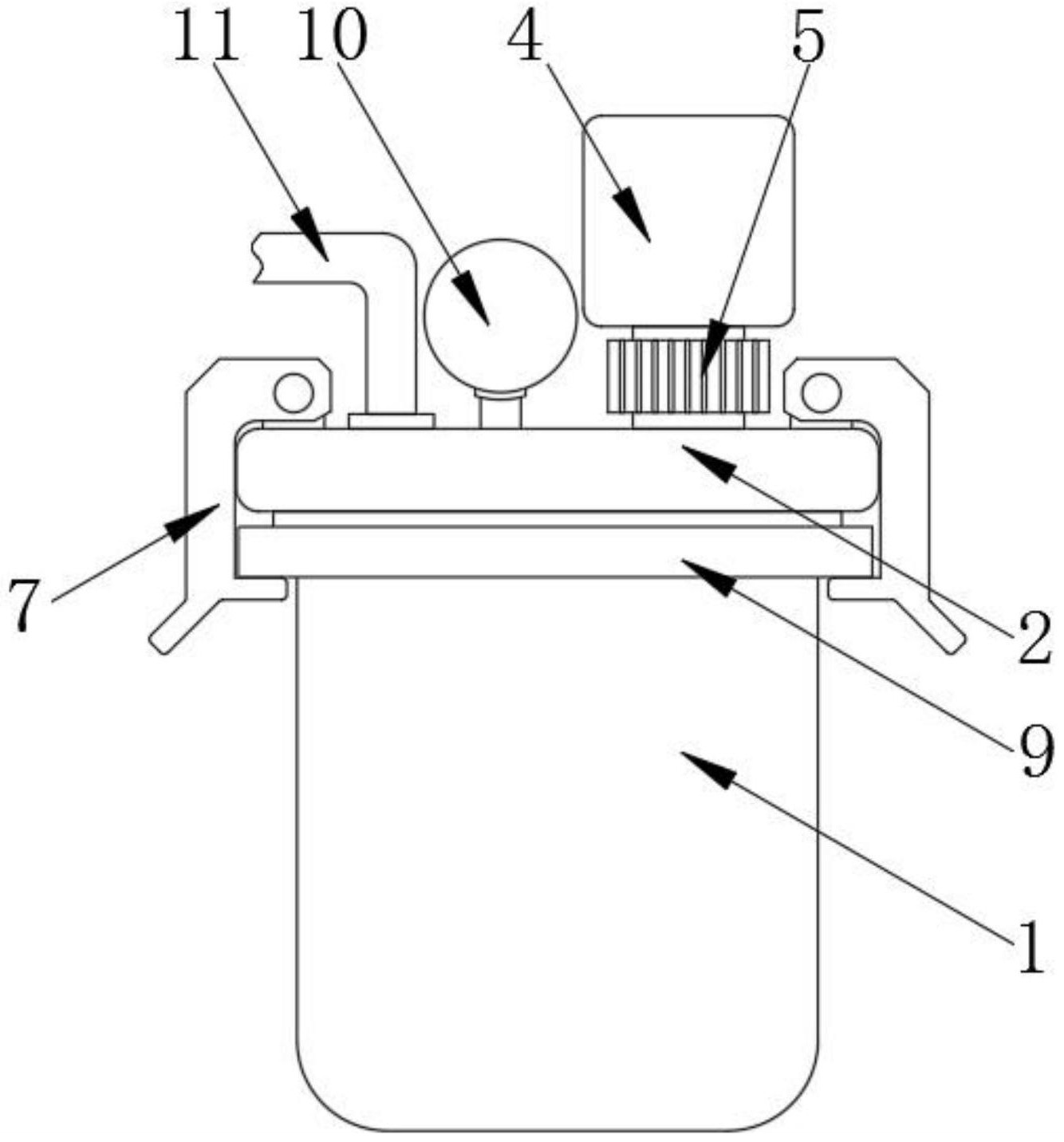

专利摘要:本申请涉及一种直流水泵浪涌电流吸收电路及家用电器,涉及家用电器技术领域,交流电源的零线连接第一吸收电阻的第一端,火线连接电源开关的第一端,整流器的第一输入端连接第一吸收电阻的第二端,水泵开关的第一端连接电源开关的第二端,第二端连接整流器的第二输入端,第二吸收电阻的第一端连接水泵开关的第一端,第二端连接水泵开关的第二端;整流器的第一输出端连接滤波电容的正极,第二输出端连接滤波电容的负极;整流器的第一输出端连接半导体开关的第一端,半导体开关的第二端连接水泵电机的第一端,整流器的第二输出端连接水泵电机的第二端。采用本申请可以吸收直流水泵启动时产生的浪涌电流。

今年以来华帝股份新获得专利授权294个,较去年同期增加了11.79%。结合公司2024年年报财务数据,2024年公司在研发方面投入了2.63亿元,同比增6.14%。

数据来源:天眼查APP

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。