多只次新股破净 上市公司或触发稳价义务

2月6日晚间,拾比佰发布实施稳定股价方案的公告,由于该股连续20个交易日收盘价低于调整后的最近一期经审计的每股净资产,已触发公司稳定股价预案,公司实际控制人杜国栋将增持不超110.97万股股份。2024年以来,随着A股的大幅波动,已经有多家上市公司触发了上市时承诺的稳价方案义务。

图片来源于网络,如有侵权,请联系删除

根据证监会此前发布的《关于进一步推进新股发行体制改革的意见》的要求,发行人及其控股股东、公司董事及高级管理人员应在公开募集及上市文件中提出上市后三年内公司股价低于每股净资产时稳定公司股价的预案,预案应包括启动股价稳定措施的具体条件、可能采取的具体措施等。

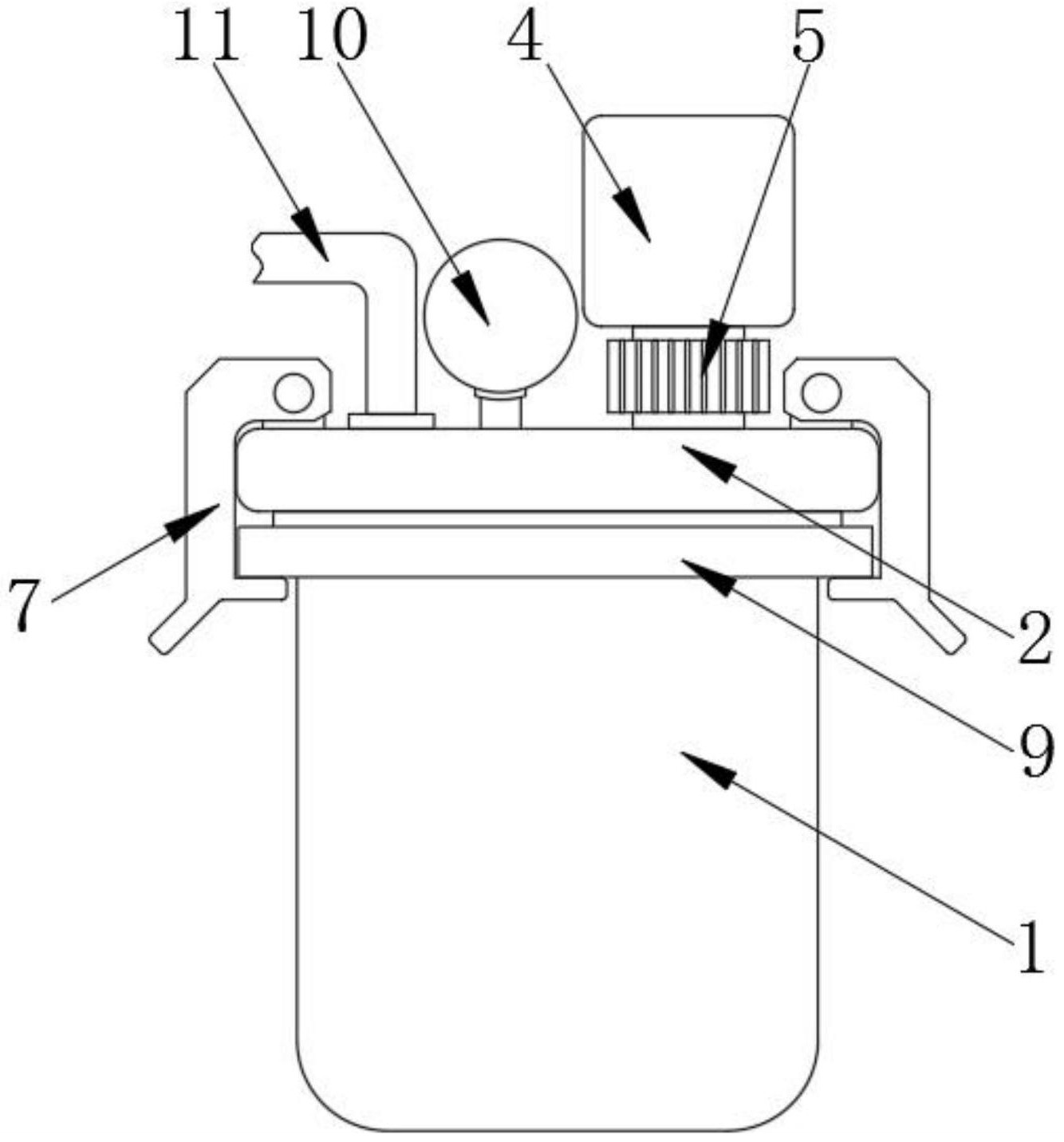

图片来源于网络,如有侵权,请联系删除

据证券时报记者统计,目前已有64只上市三年内的次新股,股价已经跌破每股净资产。根据上述规定,如果股价连续20个交易日不涨回每股净资产之上,上市公司或将触发稳价义务。

上市公司稳价具体措施包括三个方案:发行人回购公司股票;控股股东增持股票;公司董事、高级管理人员增持公司股票等,这些措施可单独或合并实施。触发稳价义务后,上市公司必须按照上述三个方案的顺序,优先考虑上市公司回购股票,在不满足此条件的前提下,才能选择第二个方案,以此类推。

由于实施前两个方案是有条件限制的,并非所有触发稳价义务的上市公司都能选择前两个方案。

电气风电自2022年以来跌幅已超过70%。2023年8月18日起至2023年9月14日,公司股票已连续20个交易日收盘价低于每股净资产5.36元,启动了一轮稳价措施。截至2024年1月15日,再次触发稳价启动条件。

这两轮稳价,电气风电采用的是第三个方案——由董监高增持公司股票。“之所以采用第三个方案,是因为我们不满足前两个方案的实施条件。”电气风电证券部人士对记者表示。

中红医疗上市以来,已经分别于2023年1月份、9月份触发了两轮稳价义务。近期其股价大幅下跌,已经再次跌破每股净资产。“我们会根据相关要求来做。”中红医疗证券部人士对记者说,“公司有能力实施稳价方案。”

也有上市公司或将因上市超过36个月而不再触发相关义务。2月7日,太和水最新收盘价为8.51元/股,市净率仅为0.63,这是公司第15个交易日收盘价低于每股净资产(13.6元)。不过,公司证券部人士对记者表示:“公司不会触发稳价义务启动条件,因为公司是2021年2月9日上市,到今年2月9日就满36个月了。”