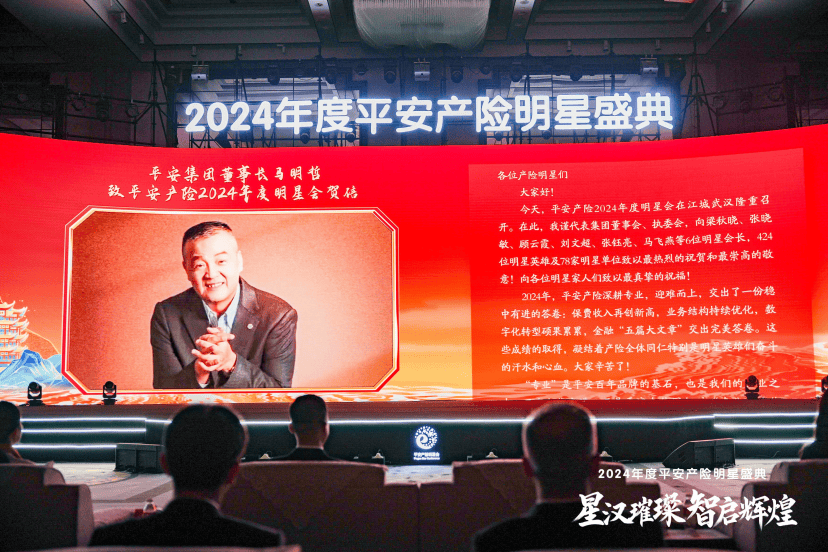

马明哲回应中国平安500亿元融资计划

56692

2025月05月13日

人民财讯5月13日电,5月13日下午,中国平安2024年年度股东大会上,中国平安管理层回应投资者关于发债融资的提问时表示,平安根据市场情况进行债务融资,计划在境内一次或分多次发行本金不超(含)500亿元人民币债券融资工具,包括但不限于资本补充债券、金融债券、公司债券及其他监管机构许可发行的境内人民币债券融资工具。在低利率环境中,此举有助于提升集团未来的资本灵活性,也有助于提升资本回报ROE。

图片来源于网络,如有侵权,请联系删除

中国平安董事长马明哲对此补充,管理层珍惜股东每一分钱,希望资本可以发挥最大的价值。金融、医疗行业的发展前景很好,资本规划需要兼顾不同时期,管理层也希望在资本的筹集和使用方面可以兼顾各方面意见。

图片来源于网络,如有侵权,请联系删除