市场监管总局出手!严查3・15晚会曝光的市场监管领域违法行为

(原标题:市场监管总局出手!严查3・15晚会曝光的市场监管领域违法行为)

图片来源于网络,如有侵权,请联系删除

3月16日,记者从市场监管总局获悉,针对中央广播电视总台3・15晚会曝光问题,市场监管总局高度重视,连夜部署各地市场监管部门开展执法行动,迅速核查处置涉市场监管领域违法行为。

图片来源于网络,如有侵权,请联系删除

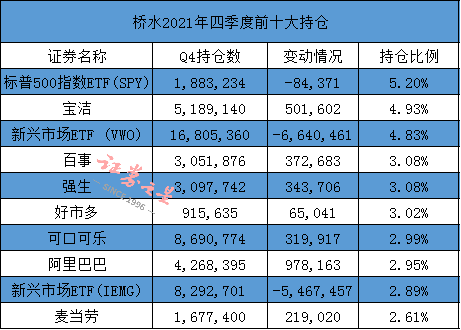

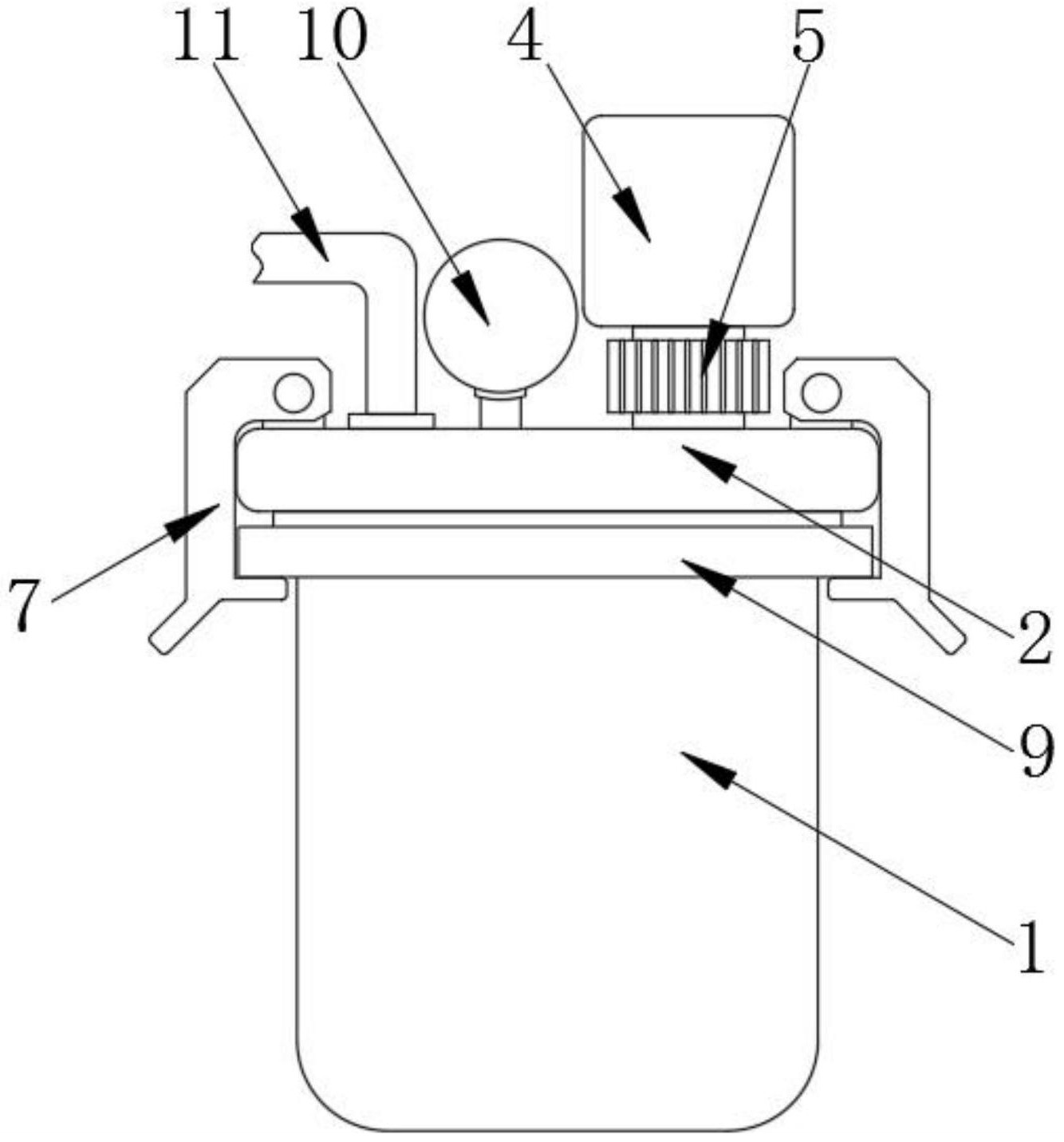

市场监管总局通知宝马公司开展自查,提交相关技术说明材料,委托缺陷产品召回技术中心开展风险评估。要求相关认证机构配合属地市场监管部门对灭火器产品开展核查。

广东、湖南市场监管部门联合公安机关对主板机企业开展现场调查,查扣主板机121个、主板机箱78个、手机主板280个。天津、河北市场监管部门会同公安机关对不合格防火玻璃的生产、销售企业开展现场调查,查扣防火液24桶、复合防火玻璃468块、单片防火玻璃5块、印有单片防火玻璃标志印模122张。公安机关传唤17名相关人员,并对3名涉案嫌疑人采取刑事强制措施。

湖南、广东市场监管部门联合公安、消防部门对不合格灭火器的生产、销售企业开展现场执法,调取生产销售台账等单据材料,查扣涉嫌不合格灭火器6603个、原材料磷酸二氢铵6吨。

安徽市场监管部门联合公安机关迅速控制槽头肉生产企业负责人,封存所有成品、半成品及原料,下架、召回被曝光产品,并对涉事企业予以查封。

四川、北京市场监管部门对生产销售“听花酒”企业、门店开展调查,查扣听花系列酒36225瓶、包装约6万套、期刊318本,抽样送检品类酒4个,责令商家立即暂停销售“听花”白酒及相关产品,并对中国食品杂志社发表“听花酒”相关内容开展调查。广东、北京市场监管部门约谈珍爱网、百合世纪佳缘、恋爱课等涉事企业负责人,责令涉事门店暂停经营,全面接受调查。

目前,市场监管、公安等部门正在对上述涉案企业开展深入调查。下一步,市场监管总局将督促指导相关地方市场监管部门彻查3・15晚会曝光的违法行为,深入推进“铁拳”“守护消费”“肉类产品违法犯罪专项整治”等系列专项执法行动,加强部门协作,强化行刑衔接,凝聚执法合力,严厉打击侵害消费者权益突出违法行为,切实维护消费者合法权益。

校对:苏焕文