合肥超级独角兽阳光新能源:首轮,估值190亿

(原标题:合肥超级独角兽阳光新能源:首轮,估值190亿)

图片来源于网络,如有侵权,请联系删除

又是合肥。

图片来源于网络,如有侵权,请联系删除

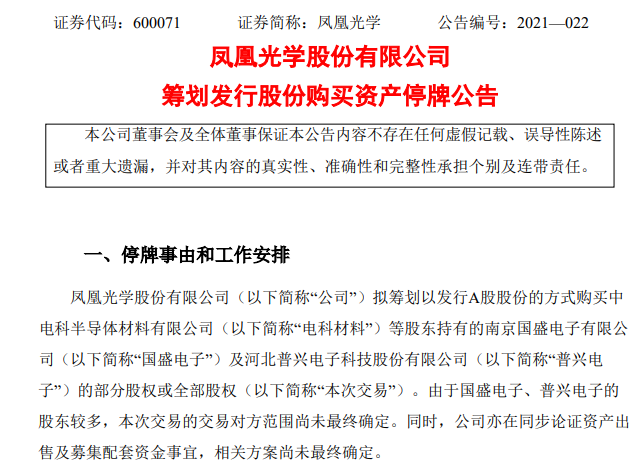

投资界获悉,阳光电源公告称,控股子公司阳光新能源开发股份有限公司(下称“阳光新能源”)通过增资扩股方式,引入投资者铁基新能、富浙富创,合计增资3.47亿元,这也是其首轮外部融资。引人注目的是,公告透露阳光新能源投前估值已达190亿元。

图片来源于网络,如有侵权,请联系删除

这家名不见经传的独角兽有何来头?位于合肥,阳光新能源的掌舵者为光伏大佬曹仁贤,他1997年从合肥工业大学辞职创业,在合肥一手创立了阳光电源,如今是一家千亿市值上市公司。目前,阳光新能源正向IPO发起冲刺;而前不久,曹仁贤在合肥收获又一准独角兽阳光氢能。

这恰是一抹缩影。合肥正崛起为一座新能源重镇,这里正冲出一批批独角兽。正如一位投资人感叹,“投新能源来合肥转一转就对了。”

估值190亿,来自合肥

安徽浙江国资投了

这一次,安徽浙江两大国资机构联手。

作为投资方之一,铁基新能成立于2023年12月,基金大股东安徽省铁路发展基金股份有限公司持有其99.995%股份。官网显示,后者为安徽省投资集团控股有限公司控股子公司,是开展股权投资和基金投资管理的重要平台,战略定位为“面向安徽、面向实业、面向上市公司”。

富浙富创身后出资人,则囊括了富浙资本、建信领航、丽水市国有资本、松阳县国有资本、浙江省盐业集团等国资机构。其中第一大股东富浙资本,是由浙江省国有资本运营有限公司出资设立,主要承接“资本运作”和“战略投资”两大平台功能。

公告显示,阳光新能源增资对应投前估值为190亿元,每一元注册资本对应价格为12.67元。增资完成后,除第一大股东阳光电源外,董事长曹仁贤对阳光新能源的持股比例也将由2.9168%降至2.8645%。铁基新能和富浙富创将分别跃升阳光新能源第十和第十一大股东。

为何阳光新能源获得一众国资青睐?公告介绍,阳光新能源成立于2014年,总部位于合肥市高新区,主要从事新能源电站的系统研发、项目开发以及系统解决方案销售业务,拥有集中式、工商业、家庭等类型的光伏电站,以及风力电站等。

截至2022年底,阳光新能源在全球累计开发建设光伏、风力发电站超3100万千瓦。同时公告显示,2023年1-9月,阳光新能源营收达到138.02亿元,净利润为7.03亿元。

实际上,这并非阳光新能源首次增资。2023年12月,阳光电源曾发布公告,计划向阳光新能源以12.67元/股的价格增资10亿元,持股比例增至82.94%,增资前阳光新能源估值为180亿元。紧接着阳光电源宣布,正筹划启动阳光新能源分拆至境内交易所上市的前期准备工作。

而此次引入战略投资,同样与阳光新能源的上市计划有关。公告披露,如果阳光新能源未能于交割日起36个月内实现被投资人一致认可的证券交易所受理的合格申报,投资人有权要求控股股东回购投资人要求其回购的股权。

与此同时,阳光新能源各股东同意,应尽一切合理努力配合阳光新能源尽快完成合格上市;以及为阳光新能源完成合格上市之目的,投资人于前述享有的所有特殊权利,应于阳光新能源首次公开发行股票并上市之申报基准日不可撤销地自动解除且自始无效。

由此可见,这只超级独角兽将开足马力冲刺IPO。

大学老师辞职下海

执掌1300亿

阳光新能源崛起的背后,离不开掌舵者曹仁贤。

1968年,曹仁贤出生于杭州一个普通家庭,18岁那年考上合肥工业大学的工业电气自动化专业,此后便在合肥扎下了根。他在合肥工业大学一直读到研究生,毕业后选择留校任教,从事可再生能源发电领域研究和教学。

直到1997年,曹仁贤决定辞去“铁饭碗”工作,开始创业之旅。他凑了50万元作为启动资金,在合肥市租下一间不足20平米的小房间,成立了阳光电源,正式进军光伏行业。“除了我自己,没有人支持我辞职创业的想法,我确实也动摇过,但是可再生能源肯定是趋势,最终还是下定了决心。”曹仁贤在接受《中国证券报》采访时曾感慨道。

由于市场需求小、相关的基础设施缺乏,阳光电源成立初期的日子并不好过,不得不靠一些传统电源产品维持公司经营。直到2003年,阳光电源研制出中国第一台具有完全自主知识产权的光伏逆变器,并在上海成功并网发电,打破了国外企业的垄断。

曹仁贤也在此时力排众议,毅然停掉了最赚钱的UPS不间断电源业务,集中所有资源投入到光伏、风能等新能源产品。事后证明,曹仁贤的选择是正确的。2008年,阳光电源的光伏逆变器成功应用于北京奥运会的鸟巢场馆;2009年,阳光电源已占据国内新能源逆变器60%以上的市场份额,居全国第一。

2011年,曹仁贤迎来人生高光时刻阳光电源成功登陆深交所,成为“中国新能源电源行业第一股”,最新市值高达1345亿元。上市之后,阳光电源开始以光伏逆变器为核心,向新能源电源设备领域的太阳能、风能、储能、氢能、电动汽车等五大领域全面拓展。

时间来到2016年,曹仁贤将目光瞄向了氢能。在他看来,“氢能或将成为21世纪除电能以外最重要的二次能源。”于是,阳光电源先是成立了氢能研究小组,后又在2019年成立了氢能事业部,次年在合肥建立了可再生能源变功率制氢及氢储能发电实证平台并投运。

得益于此,阳光氢能在2021年应运而生,同样落户于合肥。同一年,阳光氢能发布了50Nm3/h质子膜电解槽,并成功投运1000Nm3/h碱性电解水制氢系统,建成了电解水制氢系统综合测试平台。

很快,阳光氢能走入投资人的视野。2023年末,阳光氢能宣布完成一笔6.6亿元的A轮融资,领投方为君联资本,跟投方则包括高瓴创投、钟鼎资本、招商局创投、仁发碳中和、中肃资本、上海临港氢能基金、好买母基金等身影。据悉,融资后阳光氢能估值约60亿人民币。这也意味着,曹仁贤又带出一只氢能准独角兽。

新城市战争

一场波澜壮阔的产业竞赛

合肥新能源产业究竟有多强?

先来看几组数据据《央广网》报道,作为合肥的首位产业,2023年合肥新能源汽车产业迎来爆发式增长:新能源汽车产量74万辆、位居全国前5,平均每分钟下线一辆新能源汽车。

与此同时,合肥已建立16只新能源汽车产业相关基金,总规模超600亿元,迭代升级“产业+基金”“项目+基金”驱动模式,构建金融供给体系。

合肥的光伏产业同样不容小觑。据《合肥日报》报道,2023年前11个月,合肥市前11个月,光伏及新能源产业新签约项目63个,协议投资额超900亿元,签约百亿元项目5个。

悄然间,一批批独角兽正从合肥冲出最新案例是保碧新能源,将总部迁到了合肥。2023年6月,保利资本和碧桂园创投联合孵化的综合能源管理服务商保碧新能源,官宣再次完成5亿元人民币A+轮融资。叠加此前完成的A轮融资,保碧新能源首次对外融资合计完成近10亿元。

同年5月,悠跑科技宣布完成B轮数亿元融资,由合肥产投领投,东创投资、火眼资本,以及经纬创投、创世伙伴CCV、真格基金等老股东持续跟投。同时,悠跑科技将集团总部落户在合肥肥西。

清电光伏也是一个典型案例。作为清电集团旗下光伏板块,清电光伏在去年2月将公司总部迁址至合肥,并作为未来光伏板块上市主体。不久前,清电光伏科技宣布完成15亿元A轮融资,由合肥产投集团及京能集团双领投,三一重能、博润资本、道格资本等跟投。

目之所及,越来越多的城市如合肥一般加入到这场“逐风追日”的新能源产业竞赛。

例如重庆,这里一度支撑起了中国汽车产业半壁江山,至今坐拥着中国国内最大的汽车产业集群。去年9月,坐落于重庆的阿维塔科技正式宣布,公司完成30亿元B轮融资。放眼望去,这里有长安、长城、吉利、福特、理想、赛力斯等21家整车企业;还有比亚迪电池、吉利电池、博世氢燃料发动机、西部智联等200家产业链重点企业。

湖南也在迎头赶上。2022年3月,《湖南省先进制造业集群“十四五”发展规划》正式印发,其中明确提出要加快形成以长沙、岳阳、株洲为核心区的节能集群发展格局,以长株潭城市群为核心的新能源汽车集群发展格局,以长沙为核心,株洲、湘潭、娄底、邵阳、常德为支撑的先进储能材料及动力电池集群发展格局。

还有西安。目前西安已形成电子信息、汽车、航空航天、高端装备、新材料新能源共5个千亿元级产业集群。其中早在2003年,比亚迪收购西安秦川汽车厂,自此开始与西安建立深度绑定关系。王传福曾明确表示:西安是比亚迪除总部深圳以外,布局最全、业务合作最广的城市,已成为比亚迪的北方总部基地。

这样的案例不胜枚举。原因在于,中国正在经历一场史无前例的产业变迁。尤其新能源、光伏等产业,更是城市产业“弯道超车”,甚至是走向全球的绝佳机会。于是我们看到,今天《2024年政府工作报告》中也提到,“电动汽车、锂电池、光伏产品‘新三样’出口增长近30%。”

站在历史长河来看,中国能源之于世界,经历了一个从领跑、掉队到并跑,再到有望再度领跑的曲折历程。如今站在历史转折点,“逆天改命”的机遇摆在了所有城市面前。